新增的贷款一定要lpr吗?原则上在8月31日前完成

1.人民银行发布了30号公告,要求推动存量贷款转为LPR计价,原则上应于2020年8月31日前完成。

2.具体还款模式,届时只有一次的选择机会。

3.影响面很大,只要有房贷的人都有影响,所有人都要一笔笔的跟银行签订补充合同。

4.不是全新的政策,实际上这只是上一次推出LPR的延续,两者的目的,是一致的:央行放水,不要直接流向房地产。

5.之前LPR推出时,针对的是新增贷款,而这一次打补丁,包括曾经已经发放的贷款,据估计,今年的房贷余额估计将超30万亿。

6.全国数千万个背负着房贷的家庭,也将面临一个二选一。那就是从明年3月1日开始,可以选择将房贷利率转换为LPR加点,或者转变为固定利率。

7.此次政策的浅层次原因是楼市调控进入深水区,因城施策和房住不炒两手都要抓还两手都要硬,以往一降息放水,钱全往楼市走。而如今有了LPR,其他贷款和房贷分别根据LPR调节。

8.换句话说,以前行政手段划线基准利率,现在交给市场来决定了,央行降息的新闻不再是重点,而是每个月根据市场行情的LPR调整。

9.碰到不确定因素的时候要积极的参与其中,而不是排斥它。LPR最开始的影响不大,但是长期来看,一定要搞明白原因:经济大环境和房贷调控的国际接轨。

10.房价上涨就下调基准利率或者利率打折而吸引更多购房者,房价下跌就上挑利率的方式行不通了,长期来看,控房价的手段更为精准,暴涨暴跌的难度在增加。

11.对于购房者来说,LPR工具完全落实以后,大幅度调整的时间就有了,当下的选择直接影响了未来每个月的月供情况。

12.虽然转换时间可能在2020.3.1~2020.8.31的任意一天,到时候可能已经有最新的LPR利率,但转换时的LPR一概以2019年12月的LPR(应该是2020年1月公布)为准。

13。纯理论上说,LPR是个市场化利率,可能会降、也可能会涨。不过从实际经济形势来看,未来3~5年内,LPR基本没有上调的可能性,基本来说只会下调。

14.所以你问我要不要转,我的建议是“能转尽量转吧”。尤其是那些上浮10%、20%的,不用犹豫了。。。

比如知书之前有一个商业性个人住房贷款,原合同期限20年剩余期限为8年,原合同约定的利率为5年期以上贷款基准利率上浮10%,现执行利率为:

4.9%×(1+10%)=5.39%

2019年12月发布的5年期以上LPR为4.8%。如果借贷双方确定在2020年3月30日转换定价基准,且重定价周期仍为1年,重定价日仍为每年1月1日,那么加点幅度应为0.59个百分点(5.39%-4.8%=0.59%)。

2020年3月30日至12月31日,执行的利率水平仍是:

4.8%+0.59%=5.39%

在此后的第一个重定价日,即2021年1月1日,按照重新约定的重定价规则,执行的利率将调整为

2020年12月发布的5年期以上LPR+0.59%

此后每年以此类推。简单说:基准利率变成LPR,乘法变成加减法,不会有什么影响。

15.这一操作的大环境是什么?这就是为了降低企业贷款成本,刺激经济,又要避免直接刺激房地产而筑起的一道围墙。

16.目光在长远一些,是我们自2013年就开始推动的利率市场化,在最近的某些谈判中到了必须落实的时候:将开始大规模的金融开放。

17.今年以来,银保监会已经批准了数十家外资银行和保险机构的筹建、开业申请。10月15日,国务院公布了修改银行和保险的准入条例,大幅放宽了外资金融进入中国的门槛。

也就是说,一向被监管机构温室中富养的国内金融机构,要开始与国际金融市场接轨了,能不能活下去,不能等到最后真刀真枪对拼的时候才补充弹药吧,提前市场化,本身就是一场历练。

18.放水是大势所趋,调控必须精准打击。

存量房贷可以转LPR,相当于在未来几年内,为广大存量房贷用户提供了一个“降息”的渠道。但这个影响有限,类似于之前的房贷抵个税,未来一年内的大环境还是房住不炒。

责任编辑:hnmd003

相关阅读

-

2020年最新央行存贷款基准利率一览表(6月18日)进一步降低企业融资成本

2020年6月最新存贷款基准利率:2020年6月份最新银行利率、最新银行存贷款利率调整一览,银行信息港获悉...

2020-06-24 -

安妮股份:融资余额5.96亿元 较前一日下降0.77%(06-12)

安妮股份融资融券信息显示,2020年6月12日融资净偿还461 94万元;融资余额5 96亿元,较前一日下降0 77...

2020-06-15 -

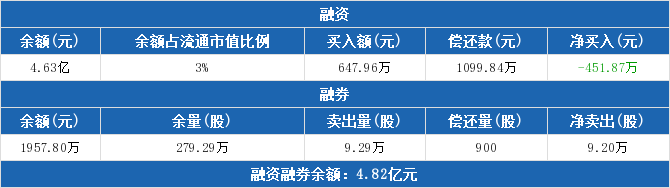

三钢闽光融资融券信息:连续3日融资净偿还累计1955.85万元(06-09)

三钢闽光融资融券信息显示,2020年6月9日融资净偿还451 87万元;融资余额4 63亿元,较前一日下降0 97%...

2020-06-12