蚂蚁科技什么时候上市?多种打新方式

9月25日,蚂蚁集团「A+H」上市大计持续推进,据彭博引述知情人士表示,蚂蚁集团最早下周一寻求在港交所上市聆讯。蚂蚁集团若获港交所批准上市,预计十一黄金周长假期后展开招股。外电早前报道,蚂蚁集团希望通过两地上市集资约350亿美元(约2730亿港元),其中在香港上市集资175亿美元(约1365亿港元),不会寻求基石投资者的参与。

蚂蚁金服“A+H”上市进入倒计时,不少热衷于打新的股民有些躁动,如何参与中签几率高呢?中证君特此奉上打新攻略。

多种打新方式

这次,蚂蚁金服“A+H”同步上市,其中A股将登陆科创版,这就把不少没开通科创板的投资者拒之门外。于是,港股打新成为一部分投资者的选择。

在香港某金融机构工作的程先生用自己的亲身实践告诉大家,港股打新,核心问题是要具有香港证券账户,港股通虽然可以供内地股民购买港股,但不支持港股打新,所以需要通过券商开通港股账户才能实现打新。

港股新股配售方式有两种,一是国际配售,一是公开配售,这两种方式针对的投资人群不同,所以在比例分配上非常悬殊,国际配售占比90%,公开发售占比10%。

所谓公开发售是供普通投资者认购,公开发售之前是国际配售,配售对象多是各大机构,当然也有一些实力雄厚的大户。

当然,投资者也可以通过基金通道打新。

9月25日,投资蚂蚁的五家基金公司的创新未来基金在支付宝上正式开卖,1元起购,封闭期18个月。中国证券报记者发现,此前也有针对蚂蚁金服的港股打新通道,比如“阿里系基金国际配售(锚定)额度”。

所谓“锚定额度”,又叫“锚定订单”,是指在IPO的路演和簿记开始之前,即明确表达投资意向、并在路演和簿记第一天就下达的订单。

与基石投资不同,锚定投资从股票询价阶段介入,没有锁定期,可以在上市首日出售,从某种程度上锁定了风险并获得超额收益。

锚定打新有两种渠道,一是券商通道,从内容上来看,这种渠道的优势就在于,首先“获配概率市场最高”,其次就是没有后端收益分成,最后一条优势也是投资者最关心的,可以随便反悔、灵活退出。在退出的程序中,可以选择委托券商也可以自行退出。二是基金通道。

但是这种方式费用和门槛相对较高:券商通道,100万美元或等值港币起投,投行通道费5.5%。基金通道,起投金额为10万港元。

程先生表示:“券商通道打新更多是针对超大户。虽然说100万美金起投,看着门槛高,但是在香港股市里,这几百万元人民币根本没有多大机会获得额度,额度会被一些实力更强的机构抢走。而基金通道,起投不高,但是也不是说,像很多普通股民想的那样,打新可以自行买卖,实际上也是由基金经理来负责什么时候出售,因为没有封闭期,所以也可以发行当天出售。作为普通投资者,如果一定要考虑港股渠道打新,更多的还是建议直接打新。”投资要综合分析两大市场

“香港市场的投资者十分关注蚂蚁集团上市。今年港股市场有不少个股在IPO上市首日获得了不错的市场反馈,但也需要注意到,从历史总体比例看,港股和A股打新相比,在上市首日港股可能有更高概率存在破发风险,这是两个市场的差异点之一。”南方基金国际部总经理黄亮分析认为,A股市场和港股市场在打新方面的差异来源于多方面因素,比如IPO的定价形成机制、个股所处的行业和经营的业务在不同市场的认知程度、参与打新的投资者结构、整体市场资金面情况以及当时的市场情绪等。

在打新阶段,除了以上综合因素的分析,投资者还需要注意港股IPO的一些案例中会存在基石投资者和散户分配份额占比较大的情况,这导致机构能够参与打新的总体份额不高,也就是说,按照国际配售90%来计算,实际上锚定打新获配较少。

另外,企业上市后在AH两个市场的股价走势需要综合分析多方因素,包括市场情绪、投资者机构以及汇率等。整体来说,建议参与港股打新的投资者,对于标的企业的投资决策可以建立在一个综合因素分析的基础上去进行,既要关注企业自身的基本面情况,也要对市场情绪、投资者结构等多方面因素进行了解和判断。

责任编辑:hnmd003

相关阅读

-

铁汉生态:融资余额3.19亿元 较前一日增加1.78%(09-23)

铁汉生态融资融券信息显示,2020年9月23日融资净买入557 61万元;融资余额3 19亿元,较前一日增加1 78...

2020-09-25 -

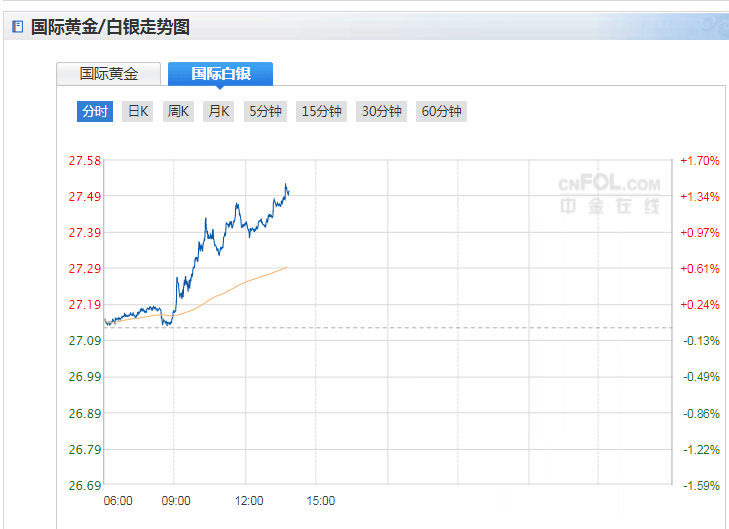

今日现货白银价格走势分析(2020年9月15日) 9月15日现货白银日内涨幅近1%

周二(9月15日)亚市盘中,现货黄金短线加速上涨,现报1964美元 盎司,日内涨0 43%。与此同时,现货白银...

2020-09-16 -

亚星客车融资融券信息:融资净偿还65.08万元,融资余额7874.58万元(09-14)

亚星客车融资融券信息显示,2020年9月14日融资净偿还65 08万元;融资余额7874 58万元,较前一日下降0 ...

2020-09-15 -

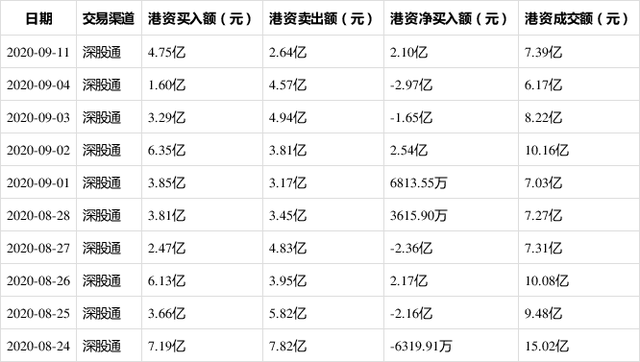

歌尔股份9月11日获深股通净买入2.10亿 占该股当日总成交量的5.82%

同花顺(300033)iFinD数据显示,9月11日,歌尔股份(002241)现身深股通十大成交活跃股,位居深股通港资成...

2020-09-13 -

复星医药:连续6日融资净偿还累计3.85亿元 融资余额46.98亿元

复星医药融资融券信息显示,2020年9月11日融资净偿还440 57万元;融资余额46 98亿元,较前一日下降0 0...

2020-09-13